In het Zomerakkoord van 2017 werd een daling van de vennootschapsbelasting naar voor geschoven en goedgekeurd, dit zou de concurrentiekracht van de ondernemingen moeten ondersteunen, maar wat is nu het gevolg voor jouw onderneming? Wat is het gevolg voor de kleine KMO en bedrijfsleider die werkt met passie en bezieling zonder zich een deftig inkomen uit te (kunnen) keren? Strooit men zand in de ogen van de kleine ondernemer door het rooskleurig tarief van 20% in de verf te zetten en lijkt men een grote wortel voor te houden om de ezels te laten lopen? Want tussentijds zwijgt men wel over de reeks voorwaarden waaraan je moet voldoen. Het begint er zelfs sterk op te lijken dat de overheid ook de oprichting van een vennootschap ontmoedigt, dit om zelfstandigen in de personenbelastingen te houden?

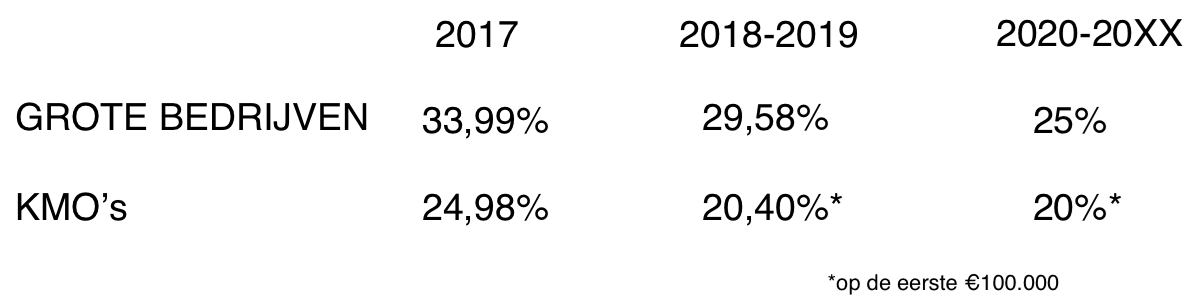

Vanaf 2018 betalen ondernemingen 29 procent vennootschapsbelasting, in plaats van 33 procent. Kleine en middelgrote ondernemingen krijgen een extra korting. Bedrijven met minder dan 50 werknemers, een omzet onder de negen miljoen euro en een balans van minder dan 4,5 miljoen euro, betalen vanaf 2018 een belasting van 20 procent op de eerste schijf van 100.000 euro. Aanvullend op de maatregel is er een verlaging van de aanvullende crisisbijdrage van drie naar twee procent. Dit laatste is nog een erfenis van regering Dehaene maar zou volgens Minister van Overtveldt dalen naar nul procent vanaf 2020. Ook zouden op dat moment de gewone bedrijven 25 procent vennootschapsbelasting verschuldigd zijn. De kleine KMO's genieten van een tarief van 20% op de eerste honderduizend euro.

Het onderstaande schema maakt het iets duidelijker. De vermelde percentages houden rekening met de crisisbijdrage (getallen achter de komma), zo is 20,40% een aanslag van 20% en 2% op 20%, zijnde 20,40%. In 2020 is er een afschaffing van de crisisbelasting dus dan komt het tarief op de eerste 100.000 euro gelijk aan 20%.

Het is duidelijk en logisch dat door deze maatregel de inkomsten voor de overheid zullen dalen, dat schotelt men ons toch voor. Maar is dit wel zo en wat voor de kleine ondernemer, zelfstandige en vrije beroeper die werkt onder vennootschap?

De budgetneutrale hervorming zorgt voor een aantal andere maatregelen, aanpassingen en initiatieven die de ondernemer zal raken op een andere manier. Zo zal men een meerwaardebelasting moeten betalen op aandelen die ze verkopen en is er een beperking van de notionele interestaftrek. Dit eerste zal een invloed hebben op vennootschappen die efffecten in portefeuille hebben of die deelnemingen hebben in verbonden ondernemingen die minder zijn dan 10%. Dit gaat lijnrecht in tegen de visie van andere landen in Europa. Daar worden ondernemers die hun centen investeren in andere bedrijven beloond met een afschaffing van belasting op meerwaarden.

De overheid, gekend als slechtste betaler op de markt, gaat nu de ondernemer nog harder bestraffen bij het niet tijdig betalen van de vennootschapbelasting. Geen tijdige indiening van de voorafbetaling, dan riskeer je een boete van 6,75%. Een belasting die we niet graag betalen maar voor vele ondernemers realiteit zal zijn. Bijgevolg een verhoging van 6,75%.

Bovendien wordt de controle steeds strenger en moet de ondernemer, zeker diegene met managementvennootschap, ieder factuurtje kunnen toelichten en verantwoorden. Bovendien komt daarbij dat men steeds meer en meer de noodzaak van een bepaalde investering in twijfel trekt, hoewel dit niet is toegestaan.

Door de invoering van een boetesysteem als je geen of onvoldoende inkomen uitkeert, ontmoedigt men de kleine zelfstandige om de stap te zetten naar een rechtspersoon met een afgescheiden vermogen. Een eenvoudige denkpiste is dat men de kleine ondernemer zo dwingt om in het dure systeem van de personenbelasting belast te worden en hem ervoor te laten "kiezen" om hier te blijven zitten. Hun inkomen optrekken van 36.000 euro naar 45.000 euro per jaar is voor velen gewoonweg niet mogelijk. Moeten ze daarom gestraft worden? Dit is 9.000 euro, die bovendien op hun hoogste schijf in de personenbelasting wordt toegevoegd en laat dit nu toch een stuk hoger liggen dan 20%...

Maar daarbij eindigt het niet, integendeel. Zo krijgt de ondernemer die gedurende vele jaren zijn kapitaalbuffers heeft versterkt door de bijdrage aan de reserves, nu een roerende aanslag van 30% op dit geld als hij het opvraagt. Een kapitaalsvermindering volgt nu de fiscale behandeling van dividenden, bijgevolg zal de ondernemer die geld opvraagd, pro rata, roerende voorheffing betalen op deze kapitalen. Welke ondernemer was op de hoogte en heeft tijdig actie kunnen ondernemen?

Voeg hier nog een serieuze verhoging van de dieselprijs, mede door de invoering van het cliquetssysteem waarbij iedere daling voor de helft wordt omgezet in een accijnsverhoging, dan is het gekregen "cadeau" voor velen een grote wortel. Wat concreet wil dit zeggen dat als benzine of diesel goedkoper wordt, dan mag maar de helft van die daling doorgerekend worden in de accijnzen op die producten, de andere helft gaat naar de schatkist.

Tevens zorgt de goede ondernemer voor zijn personeel en worden er ook suikerhoudende draken of frisdranken aangeboden aan personeel en klanten, ook deze factuur stijgt.

Conclusie is dat de meeste ondernemers er niet op zullen vooruitgaan! Integendeel, een hoop bijkomende stress en kosten. We hadden toch anders verwacht van deze regering die in haar beleid de zelfstandige, kleine ondernemer denkt te ondersteunen.